[罗戈导读]疫情承压下,公司22年半年报业绩超预期(此前公司已发业绩快报),当下时点,建议关注疫后逻辑。

[罗戈导读]疫情承压下,公司22年半年报业绩超预期(此前公司已发业绩快报),当下时点,建议关注疫后逻辑。

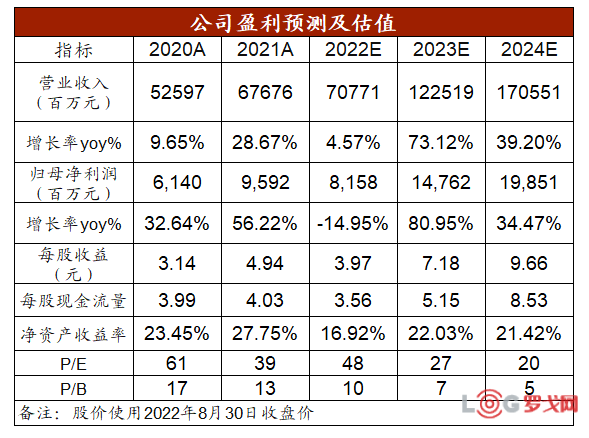

● 调整盈利预测,维持“买入”评级。面对上半年较为严峻的疫情,公司实现营收276.51亿,同比降22.17%,实现归母净利润39.38亿,同比降26.49%。我们调整22—24年归母净利润预测至81.6/147.6/198.5亿元(年初预期22-23年103/152亿元),对应PE 48/27/20倍,考虑海口新物业将投入运营增加供给,以及政策相关支持,维持“买入”评级。

● 疫情承压收入下滑明显,海南地区尤甚,机场租金返还对冲影响,汇兑损失导致财务费用较高。分渠道看,三亚店营收153.54亿元,同比-17.1%,归母净利润24.58亿元,净利率16.0%;海免营收34.59亿元,同比-55.11%,归母净利润1.82亿元,净利率5.3%;日上上海营收54.54亿元,同比-5.3%,归母净利润2.50亿元,净利率4.6%。受到广州机场租金返还影响,销售费用大幅下降,预计租金返还导致的销售费用减少在7.5-8亿元之间。受人民币汇率贬值影响,财务费用汇兑损失4.7亿元。

● Q2业绩超市场此前预期,三大因素助力。Q2业绩市场普遍悲观,此次超预期原因有三:(1)毛利较稳定。市场先前认为,Q2疫情下公司门店打折促销力度或有加大,导致毛利折损。实际本年报中,毛利与Q1几乎持平。主要原因或在销售返点对冲促销带来的毛利损失。(2)日上上海营收超预期。22H1上海疫情较为严重,一度导致上海地区物流终止。在此情况下,上海日上H1营收仅同比下滑5.3%,销售稳健超预期。主要原因或与日上互联科技的线上积极运营相关。22H1,中免参股日上互联科技的股权投资收益为0.73亿元。(3)费用管控。22H1经历海南地区门店关店以及机场租金返还等影响,费用可比度不高,但公司半年报中“严控成本费用”被屡次提及,向管理抓效益落到实处。

● 当下时点看中免,建议关注疫后逻辑。22年8月,中免港股成功上市,迎来公司发展又一里程碑事件。当下时点,我们建议关注以后逻辑,主要有三:(1) 海南疫情已到收尾阶段,海口新海港项目即将开业。该项目的区位、项目物业、品类业态都属顶尖,积极关注海口新海港项目带来的客流和销售增量。(2)国际客流或缓慢复苏,建议免税关注视角逐步从海南离岛免税向机场渠道、市内渠道略倾斜。(3)积极关注中免港股上市融资去向,根据公司公告,港股融资目的有:(i)巩固国内渠道;(ii)拓展海外渠道;(iii)改善供应链效率;(iv)升级信息技术系统;(v)市场推广和完善会员体系;(vi)补充流动资金及其他一般公司用途。

UPS卖掉货运后,FedEx也考虑剥离货运,全球公路货运寒冬?

4792 阅读

公交车送快递,邮政、顺丰、京东物流等巨头纷纷入局

2319 阅读

8家快递被曝有一半“向上取整”!快递违规收费全清单!

1401 阅读41页PPT深度解读京东物流一体化供应链模式!

1237 阅读京东物流智狼机器人跑向全国!拣货最快秒级

1213 阅读DPD英国与Yeep!达成战略合作 将新增8000个自提柜

1007 阅读浙江省开通首条往返乌兹别克斯坦全货机航线

1014 阅读链库与新疆海鸿冷链达成战略合作

896 阅读马士基与沙特邮政建立战略合作伙伴关系

882 阅读轩航国际航空物流(深圳)有限公司完成2000万人民币A轮融资

929 阅读