[罗戈导读]抢占市场份额依然是今年快递市场的主旋律,最后拼的还是服务、成本、综合性价比。

[罗戈导读]抢占市场份额依然是今年快递市场的主旋律,最后拼的还是服务、成本、综合性价比。

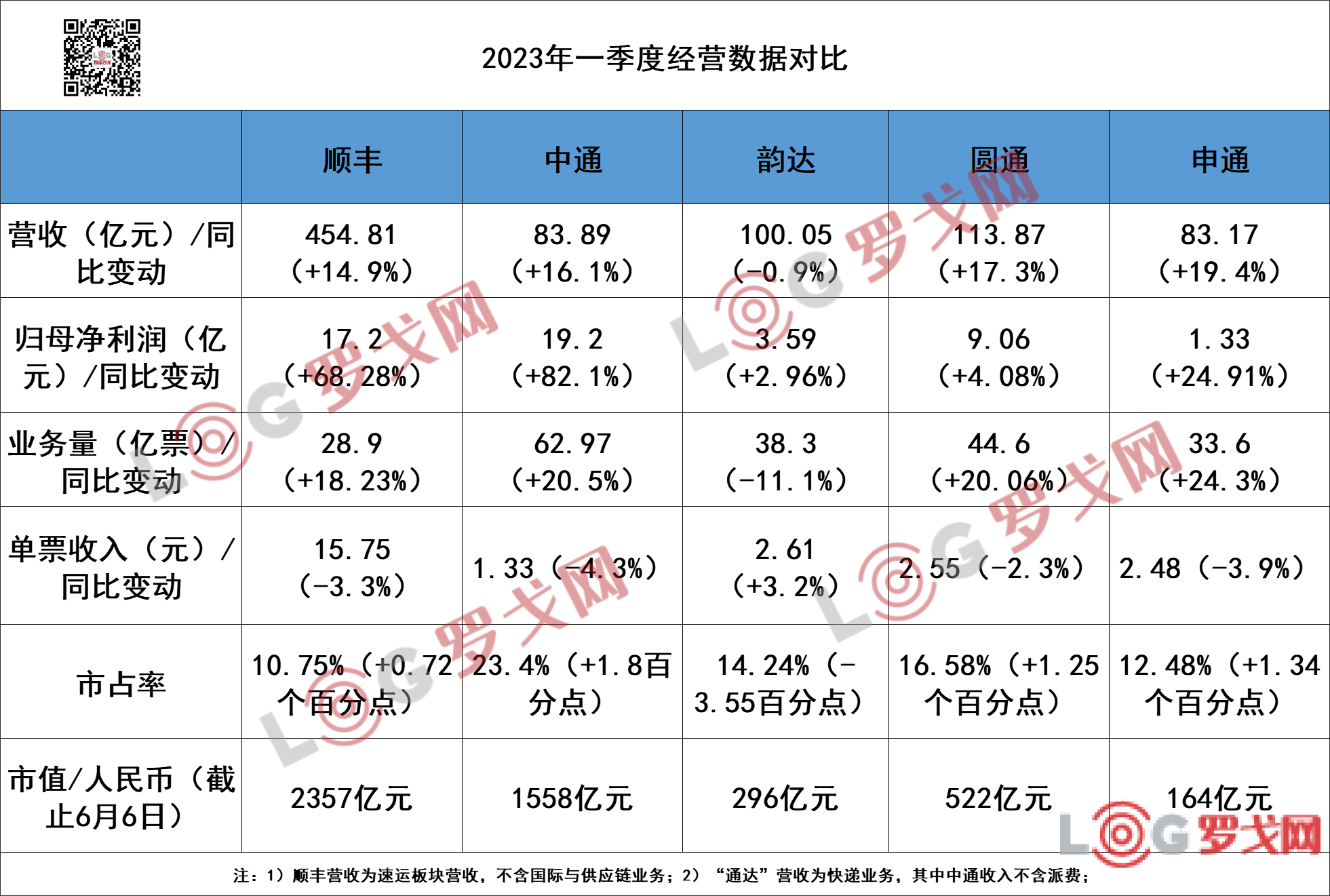

最近,快递行业又开始在价格上“卷”起来了,龙头企业单件收入均出现持续下滑。具体来看,一季度数据中通单件收入同比下滑最多(-4.3%),其次是申通(-3.9%)、圆通(-2.3%)。到4月份下降幅度进一步加大,其中申通下滑8.95%,圆通下滑5.51%,韵达下滑3.95%,部分地区单件价格甚至“打到”2元以下。

《2023一季度龙头快递经营数据对比》 数据来源:企业公告 整理:罗戈网

注:1)顺丰营收为速运板块营收,不含国际与供应链业务;2)“通达”营收为快递业务,其中中通收入不含派费;

在经历了一季度的激烈竞争后,中通市占率依然稳居龙头;韵达下滑最大(-3.55个百分点),并被圆通反超;圆通第二地位比较稳固,与韵达差距逐步拉大;申通份额有力回升,业务量增长最为迅猛;顺丰直营份额稳健,时效件领先。这五家龙头企业(三通一达+顺丰)的业务量市占率之和已达到 77.5%。整体市占率增幅排名:中通(+1.8个百分点)>申通(+1.34个百分点)>圆通(+1.25个百分点)>顺丰(+0.72个百分点)>韵达(-3.55个百分点)。

现在的快递市场,存量市场就那么多,也很难回到2021年以前那个近30%的增速,抢占市场份额依然是今年快递市场的主旋律,最后拼的还是服务、成本、综合性价比。

毛利率:对比2021全年,2022年圆通毛利率增加4.52个百分点,综合对比增幅最多;韵达仅增长0.2个百分点,增幅最少;总量上,中通毛利率依然表现最好,在“通达系”中稳居第一。总体排名:中通(25.55%)>圆通(11.12%)>韵达(8.39%)>申通(4.24%)

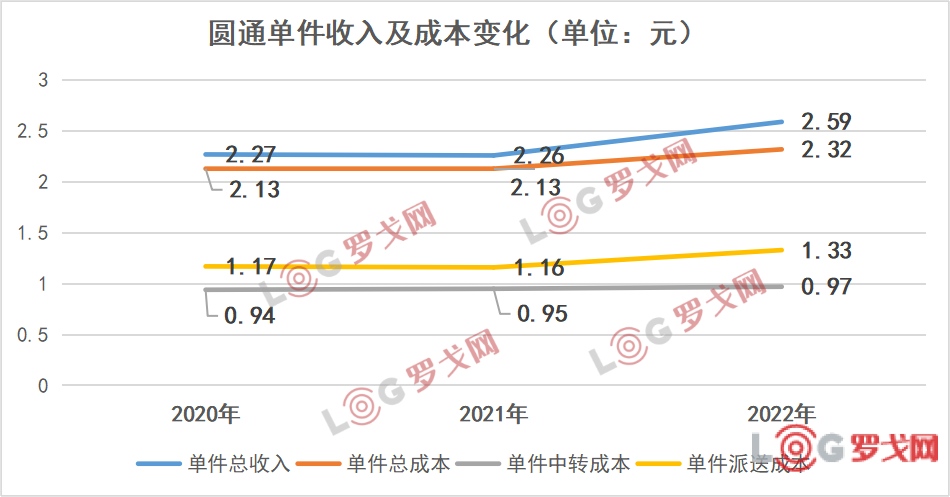

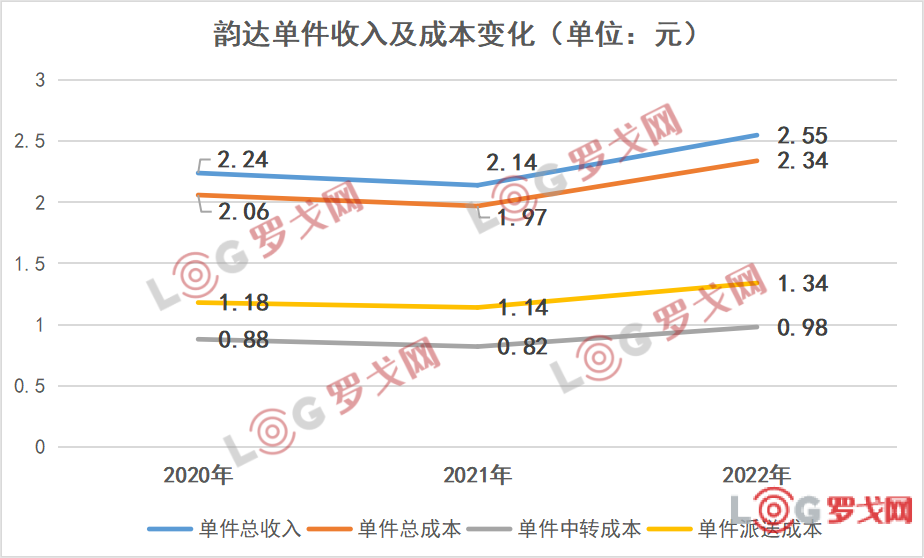

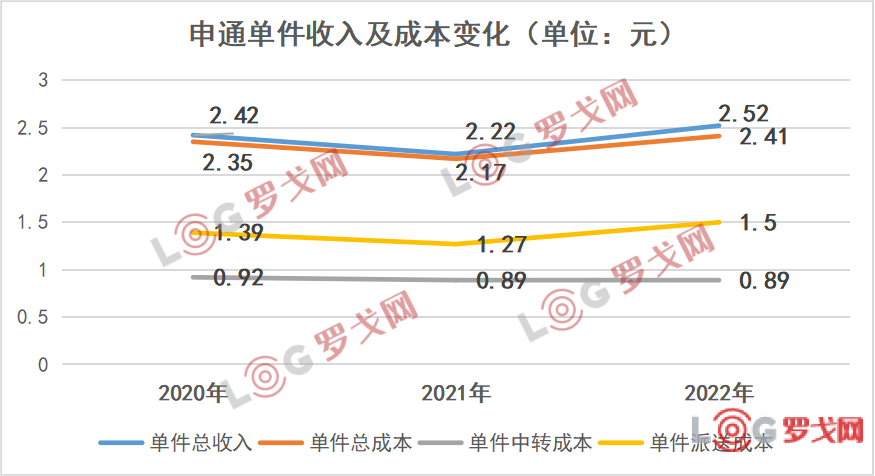

单件总收入:对比2021全年,2022年韵达单件总收入增加0.41元,增长19.2%,综合对比增幅最多;单件总收入最高的则是圆通,末端定价能力提升明显、客户结构也得到了优化调整。结合可比口径单件总收入排名(中通总收入不带派费,故不做对比):圆通(2.59元)>韵达(2.55元)>申通(2.52元)

《近3年单件收入&成本端对比》 数据来源:企业公告 整理:罗戈网

单件总成本:对比2021全年,2022年韵达单件总成本增加0.37元,增长18.8%,综合对比增幅最多;单件总成本最高的是申通。

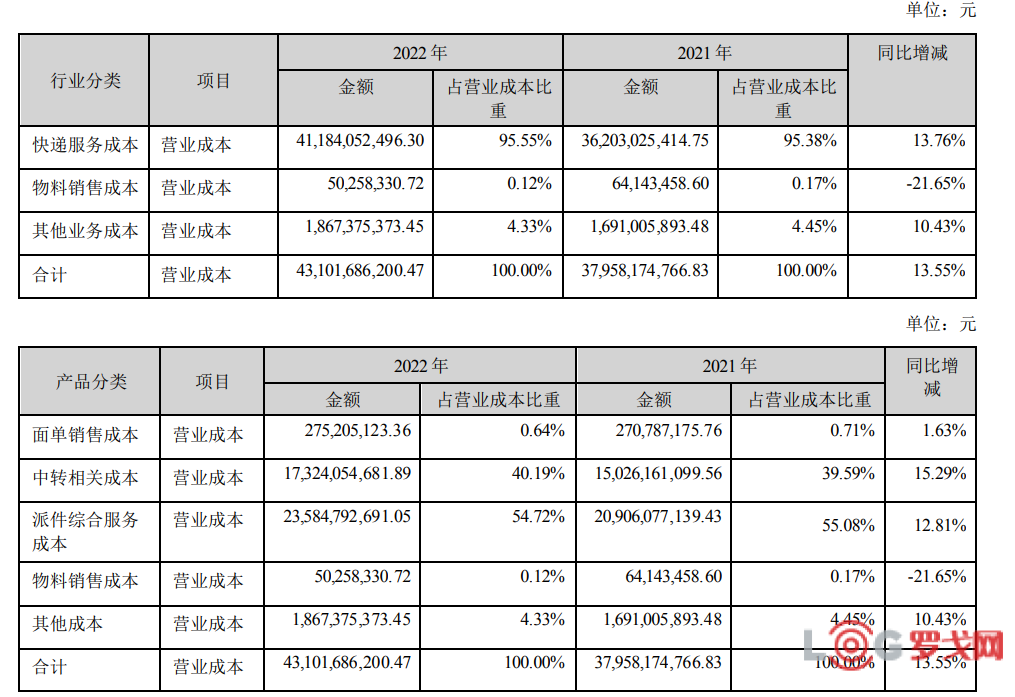

总体来看,“通达”快递企业在2022年单件总成本都有一定增加,增加部分主要集中在派费上,中转成本增幅则不明显。原因在于,随着国家的管制政策不断推出以及价格回升等因素影响下,各家快递企业相应地加大了末端派费的支出。

结合可比口径单件总成本排名(中通总成本不带派费,故不做对比):申通(2.41元)>韵达(2.34元)>圆通(2.32元)

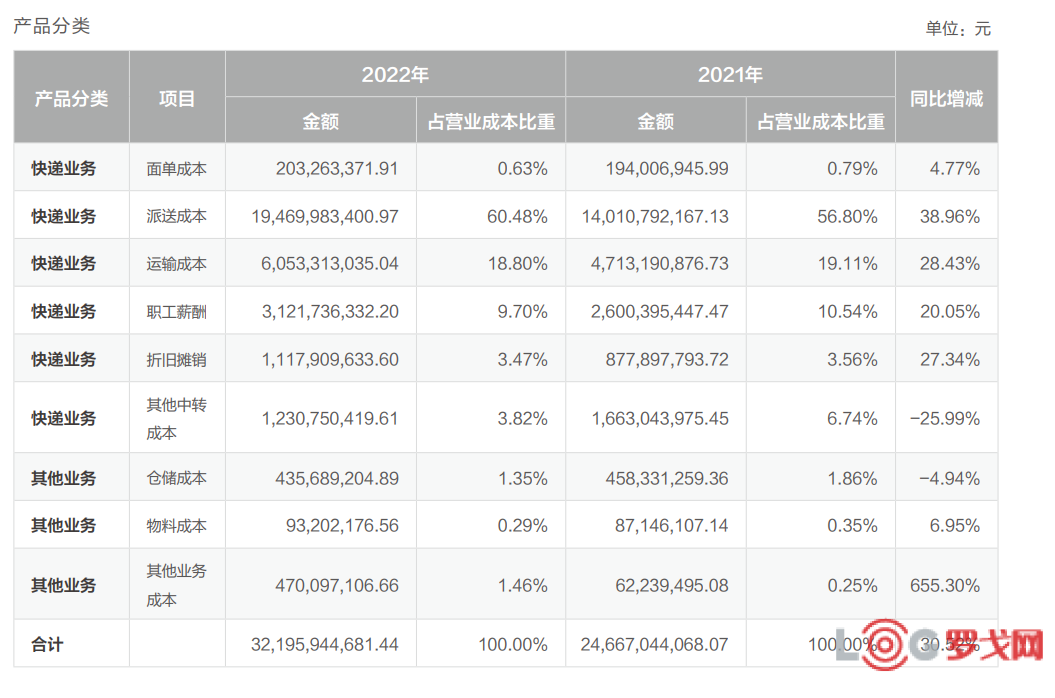

《2022年成本端对比》 数据来源:企业公告 整理:罗戈网

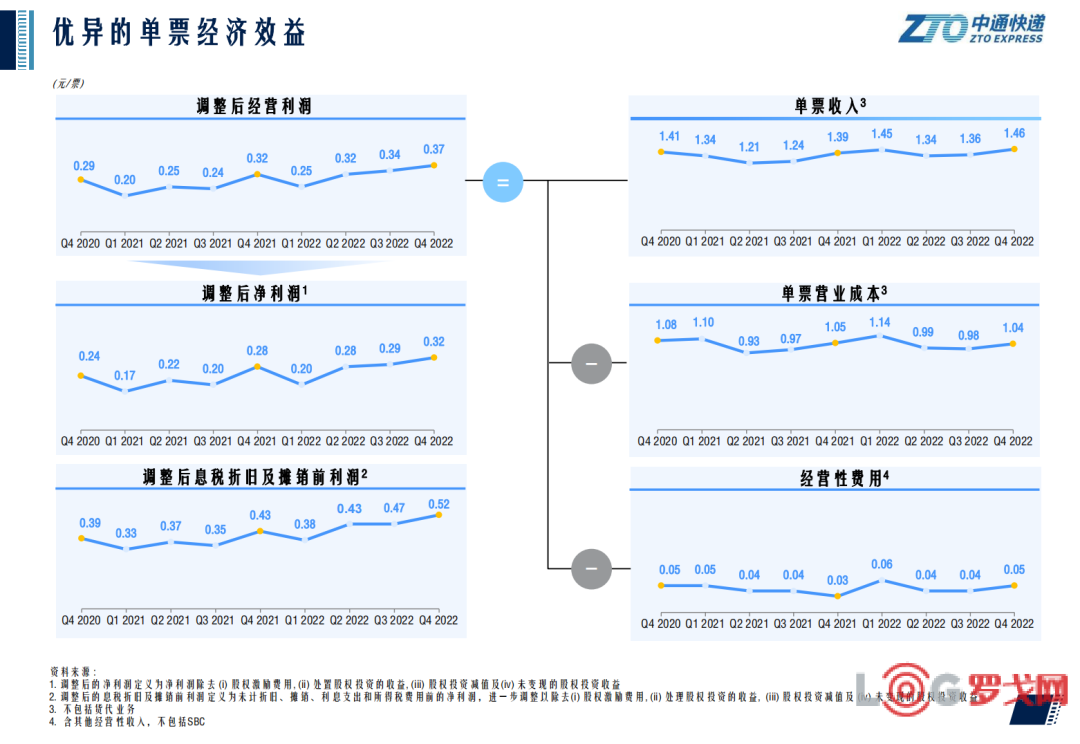

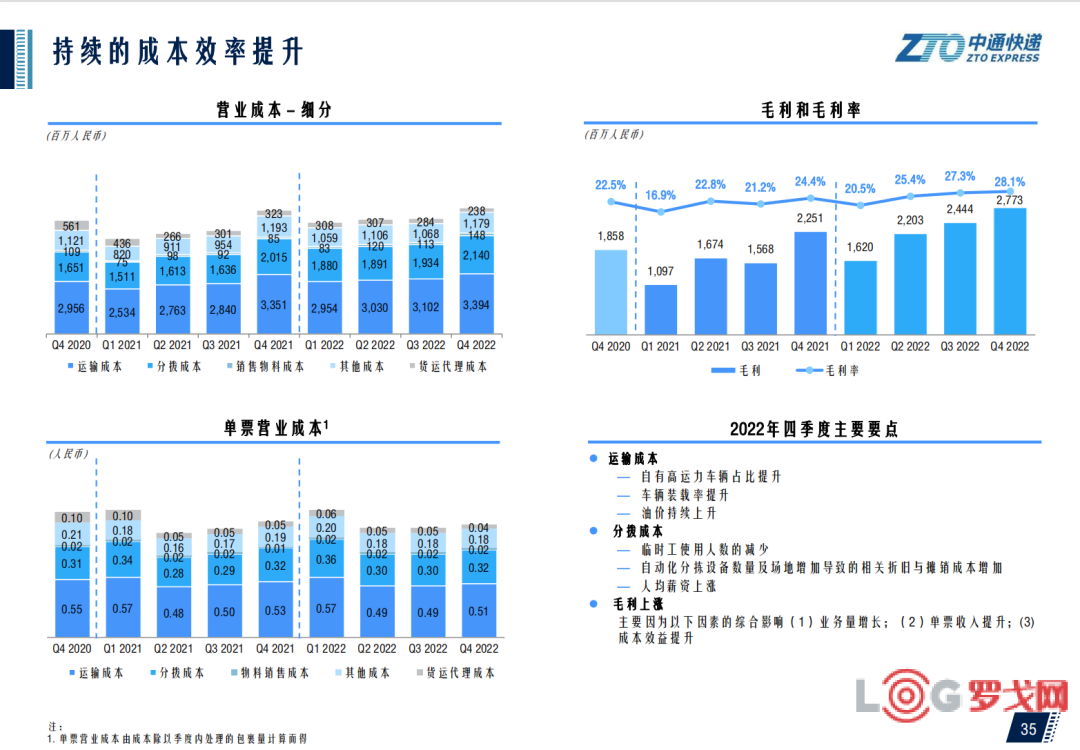

中通 快递业务成本变化:

2022年中通单票营业成本为1.08元(不含派费),对比2021全年增加1分。其中,单票运输成本为0.52元,较21年下降1分,主要由于高运力车辆使用率提升和路由规划优化带来的运营效率改善部分抵消了柴油价格上涨。单票中心操作成本0.33元,增加2分,主要是由于工资上涨导致分拣人工成本。2023年一季度单票中转成本与2022年全年保持不变。

毛利率从2021年的21.7%升至25.6%。但较2019年的29.9%下降了4.3个百分点,主要原因是派费上调以及人工成本持续上涨影响。

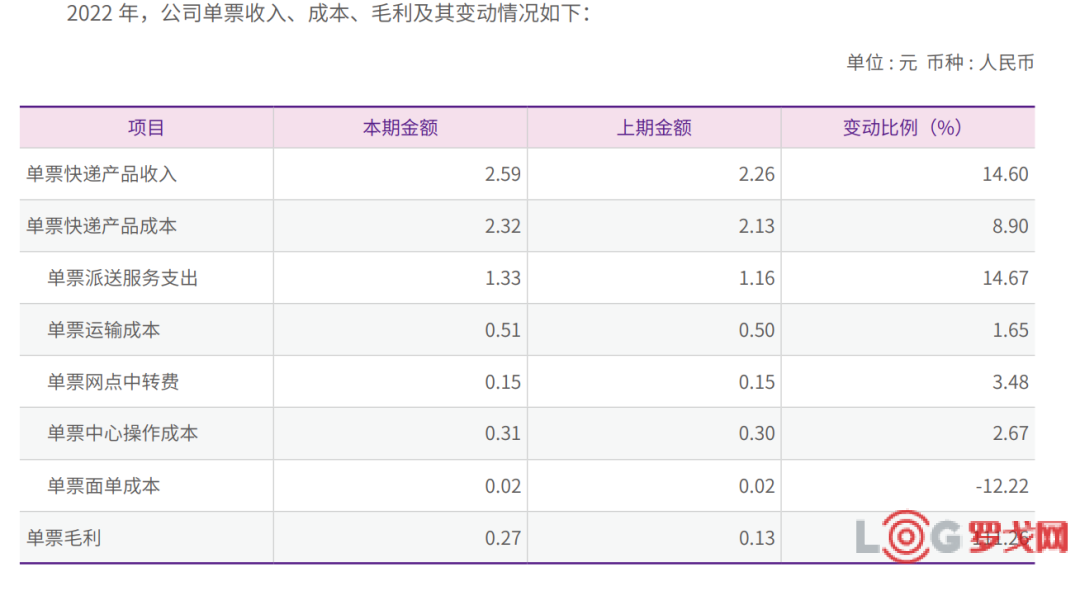

圆通 快递业务成本变化:

2022年,圆通单票快递产品收入2.59元,同比提升14.60%;单票快递产品成本2.32元,同比上升8.90%;单票快递产品毛利0.27元,同比提升111.26%,主要系单票快递产品收入提升及单票快递产品成本有效控制所致。

成本中变化最明显的是派费成本,较去年同期增加了14.67%。圆通方面解释,主要系公司加大末端派费支出所致。

韵达 快递业务成本变化:

对比2021全年,2022年韵达单票总成本增加0.37元,增长18.8%,综合对比增幅最多。主要原因有两个:一是加大了末端派费的支出;二是件量减少导致规模效应减弱,简单来说就是同样的线路同样的车,货少装了,同样的场地同样的人,分拣的货少了。其中单票派费成本增加17.5%,运输成本增加19.6%,操作成本增加19.4%。

申通 快递业务成本变化:

申通单票总成本2.41元,为“通达”中最高。主要增幅在于派费,单票中转成本则保持不变,主要是因为自动化分拣设备的加大投入和提升自有运力结构带来的运营效率改善部分抵消了运输成本上涨。其中单票派费成本1.5元,增加18.1%;运输成本0.47元,增加9.3%;操作成本0.42元,下降8.7%。

从2022年的整个快递竞争格局来看,CR7(顺丰、中通、韵达、圆通、中国邮政、极兔、申通)年业务量都已破100亿件,这七家快递企业将形成快递第一集团。中通日均业务量为6685万件,顺丰3134万件,圆通4789万件,韵达4822万件,申通3548万件。中国邮政和极兔并未公开相关数据,邮政预测在3400万件左右,极兔预测是3300万件左右。

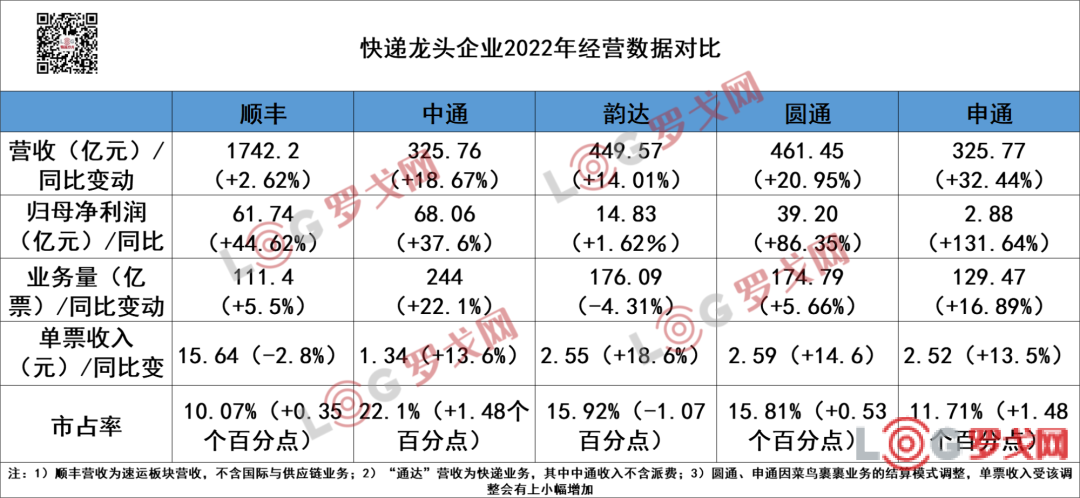

《2022全年经营数据对比》 数据来源:企业公告 整理:罗戈网

注:1)顺丰营收为速运板块营收,不含国际与供应链业务;2)“通达”营收为快递业务,其中中通收入不含派费;3)圆通、申通因菜鸟裹裹业务的结算模式调整,单票收入受该调整会有上小幅增加

业务量:2022年业务量增长快递的是中通(+22.1%)、申通(+16.89%)以及中国邮政(预计超过15%),韵达则出现了负增长,下滑4.31%,今年一季度业务量已被圆通反超。顺丰的增长情况也不明显,时效件受到了一定的干扰,但整体领先地位还难以被撼动。在高品质高壁垒的优势下,预计2023年会带动业务量上升。

2022年市占率排名:中通(+1.48个百分点)>韵达(-1.07百分点)>圆通(+0.53个百分点)>申通(+1.48个百分点)>顺丰(+0.35个百分点)。

《2022年月度业务量对比》 数据来源:企业公告 整理:罗戈网

归母净利润:2022年中通归母净利润同比增长37.6%至约68亿元,超过顺丰成为最赚钱的民营快递公司;增长幅度则是申通最快,归母净利润由负转正,从21年的亏损9.09亿元到盈利2.88亿元。总体排名:中通(68.06亿元)>顺丰(61.74亿元)>圆通(39.2亿元)>韵达(14.83亿元)>申通(2.88亿元)

回到各家龙头企业制定的2023年发展战略去看,中通要求今年市场份额与盈利能力均提升,目标市场份额至少提升1.5个百分点;圆通提出数字化要进一步落地和发力航空货运,增强综合服务与竞争能力;韵达提出今年坚持以网点发展为核心,防止网点继续逃逸;申通指出要实现单量、质量、利润的均衡提升,目标未来三年经济快递单量冲到前三。

因此,预期2023年,稳定加盟网络管理能力、产品定价能力、差异化服务能力、数智化能力以及降本增效能力也会是各公司23年竞争的主要发力点。

未来两三年,快递行业将从龙头竞争走向寡头垄断格局,在“7进5”的竞争格局下要突围而出,核心还是要修炼好“内功”,服务与产品的升级必然意味着更高的成本和价格,考验的是企业是对成本的优化,是在提升单量、收入的同时,把服务做好,把单件毛利、毛利率等数据打造得具备足够竞争力,让自己拥有定价的能力。这也意味着,未来几年若综合性价比、服务体验和差异化产品等维度跟不上,很可能就会先“掉队”。

农夫山泉23-25届校园招聘供应链类岗位

5306 阅读

益海嘉里(金龙鱼)2025校招供应链、物流储备生

4653 阅读

特斯拉智能制造校招专项:24-25届物流、供应链类岗位

4632 阅读盒马社招运输经理;店仓管理专员;仓储业务物资管理高级专员;店仓经理

4362 阅读京东社招项目运营岗;客户体验分析;配送运营岗;客户经理岗;营业部负责人岗

4377 阅读亚马逊全球物流团队「物流销售岗位」热招中

4082 阅读曼伦2025校招供应链物流岗位

4061 阅读KK集团2025届全球校园招聘供应链岗位

3989 阅读招贤纳新丨美通招聘这些岗位人才

3771 阅读SHEIN社招资深物流运营专员;战略经营分析专家(供应链);仓储经理(英语);资深供应商管理专员(物流);资深经营分析师(履约)

3564 阅读