[罗戈导读]2022年,公司预计实现归母净利润13.08~15.03亿元,YoY -11.44%~+1.75%,预计实现扣非归母净利润12.35~14.19亿元,YoY -11.90%~+1.23%。

[罗戈导读]2022年,公司预计实现归母净利润13.08~15.03亿元,YoY -11.44%~+1.75%,预计实现扣非归母净利润12.35~14.19亿元,YoY -11.90%~+1.23%。

事件:

韵达股份发布 2022 年度业绩预告

2022年,公司预计实现归母净利润13.08~15.03亿元,YoY -11.44%~+1.75%,预计实现扣非归母净利润12.35~14.19亿元,YoY -11.90%~+1.23%。

1. 外部冲击中展现韧性,Q4业绩超预期

根据业绩预告倒推,2022Q4,韵达股份实现归母净利润5.43~7.37亿元,YoY -21.99%~+6.01%。在Q4受到疫情影响的背景下,韵达展现经营韧性,业绩实现超预期增长。

2. 客户结构优化调整,单票利润环比快速修复

根据披露数据计算,2022Q4,韵达股份单票利润达到0.12~0.16元,环比上升0.07~0.12元。即使疫情影响行业需求、限制公司供给,公司业务量也受到冲击(四季度公司业务量44.94亿票,同比下降17.31%),成本端压力增加,但公司通过积极优化客户结构,四季度单票收入实现同比增长19.5%达到2.75元,整体盈利能力快速修复。

3. 需求复苏信号已现,期待价格修复+成本优化带来高业绩弹性

2023年春节长假期间(1月21日至27日),快递行业揽收快递包裹约4.1亿件,与去年春节假期相比增长5.1%,投递快递包裹3.3亿件,与去年春节假期相比增长10.0%,需求回暖信号已现,产能爬坡中公司此前高额的资本开支有望放大其成本优化的弹性。同时供给端韵达股份不断优化网络、提升服务能力,在客户结构的持续改善下价格弹性值得期待,看好公司高业绩弹性带来的投资机会。

4.盈利预测和投资评级

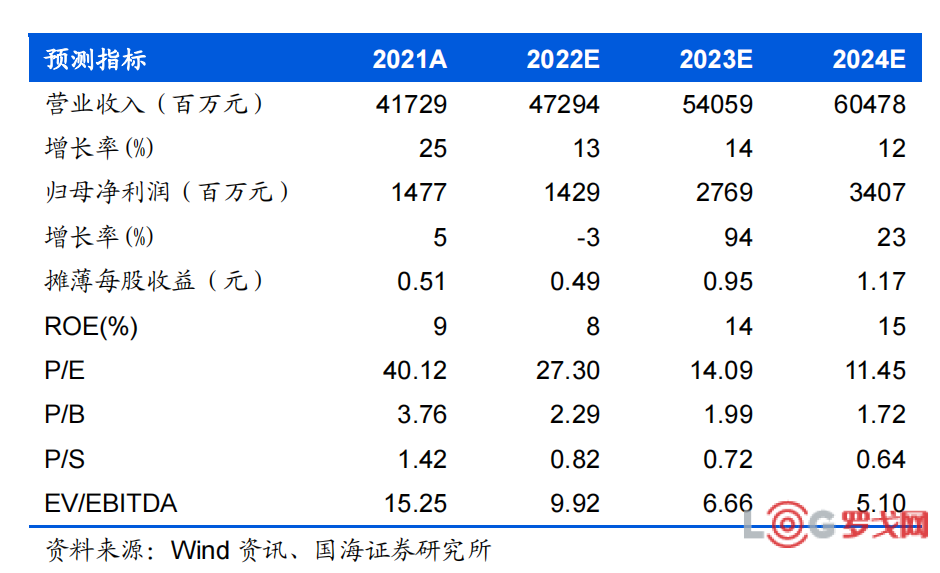

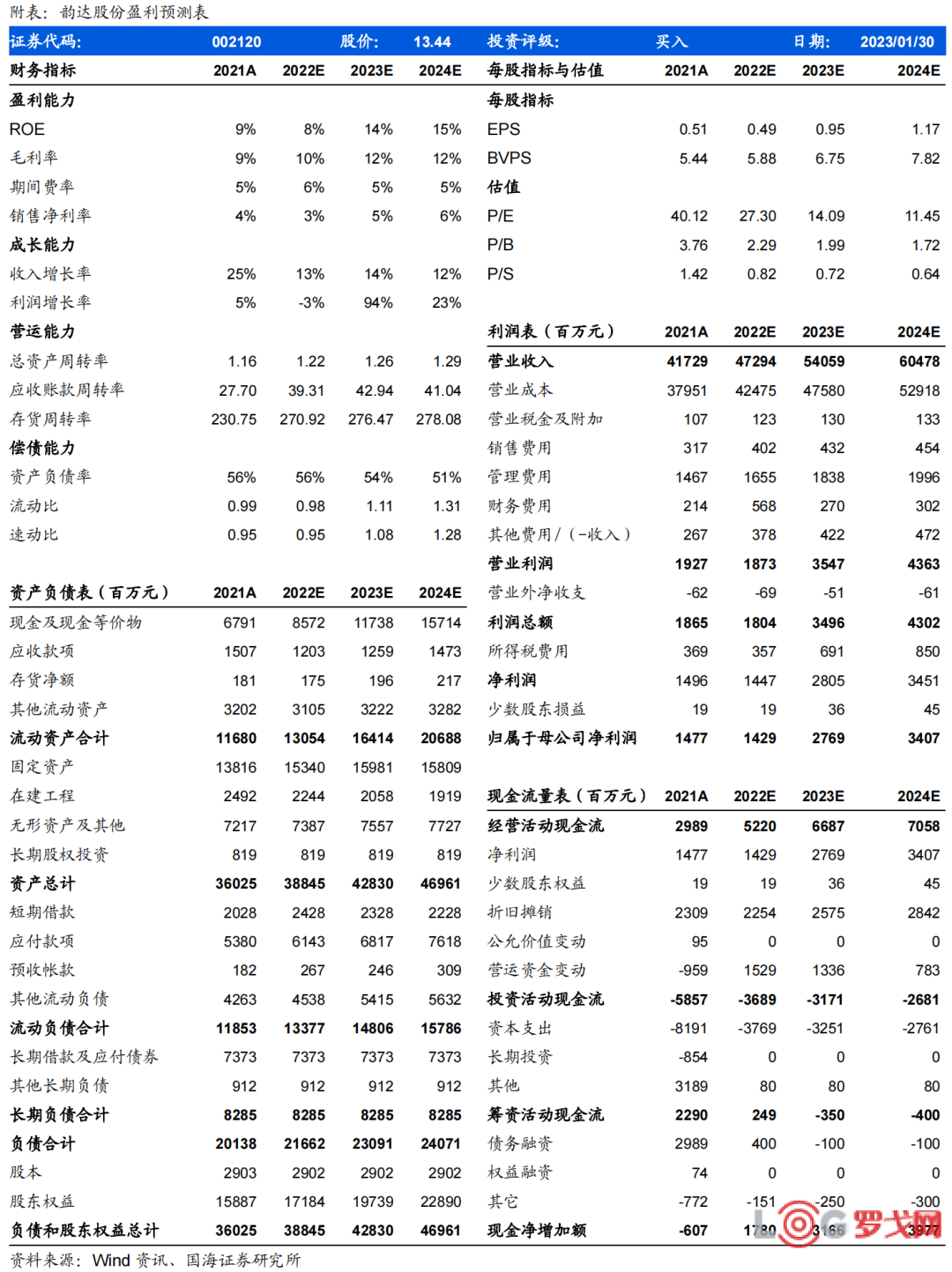

根据公司公告调整盈利预测,我们预计韵达股份2022-2024年营业收入分别为472.94亿元、540.59亿元与604.78亿元,归母净利润分别为14.29亿元、27.69亿元与34.07亿元,2022-2024年对应PE分别为27.30倍、14.09倍与11.45倍,供需环境优化+格局改善支撑价格+产能爬坡优化成本,三重逻辑下公司有望实现困境反转,维持“买入”评级。

5. 风险提示

价格竞争加剧的风险、行业景气度不及预期的风险、监管政策变动带来的风险、成本管控不及预期的风险、快递加盟商爆仓的风险。

证券研究报告《韵达股份事件点评:Q4业绩超预期,看好价格修复+产能爬坡带来高业绩弹性》

对外发布时间:2023年1月31日

发布机构:国海证券股份有限公司

本报告分析师:许可

SAC编号:S0350521080001

本报告分析师:周延宇

SAC编号:S0350521090001

联系人:祝玉波、钟文海