[罗戈导读]华贸物流三季报点评:Q3扣非归母净利同比增3成,盈利能力逆势提升验证公司转型逻辑

[罗戈导读]华贸物流三季报点评:Q3扣非归母净利同比增3成,盈利能力逆势提升验证公司转型逻辑

公司公告三季报:Q3扣非净利同比增3成。

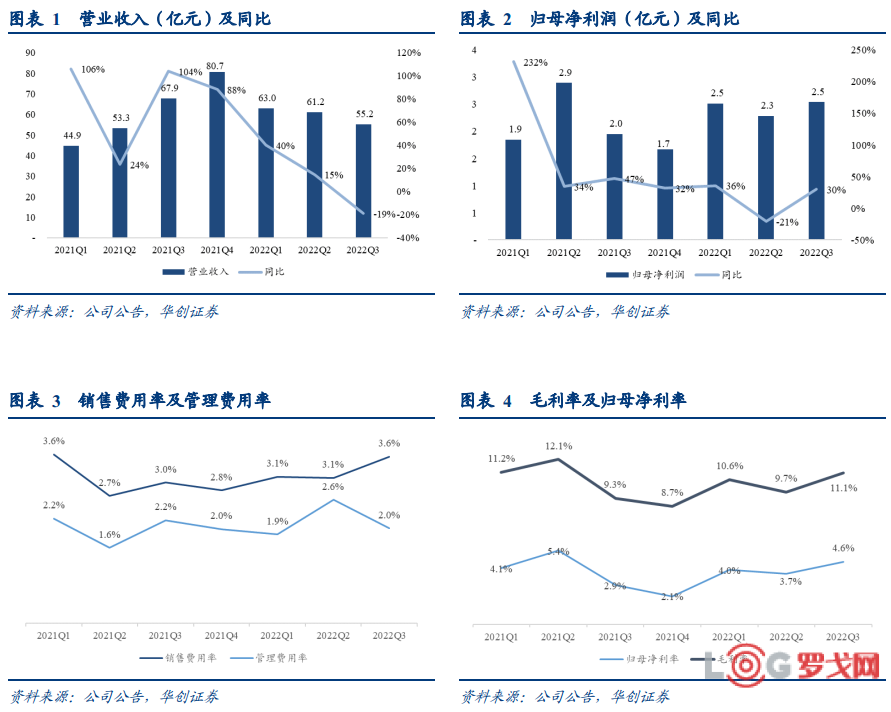

1)营业收入:前三季度实现179亿元,同比增8%,其中Q3实现55亿元,同比-19%,主要由于公司三季度调整业务结构,主动减少低附加值、利润较低的业务。

2)盈利:前三季度实现归母净利7.3亿元,同比增10%;其中Q3实现2.5亿元,同比增30%。Q1-3扣非归母净利分别为2.49、2.28及2.51亿,Q3实现全年最高盈利水平,在国际海运、空运价格明显回落情况下逆势提升,验证公司转型逻辑。

近期公司公告多个直客合同,直客开拓成绩显著。

1)公司重视优化客户结构,直客比例不断提升,半年报披露成功开发科技、医疗、汽车、快消、化工、能源、电商等领域优质客户,包括TCL、迈瑞医疗、保洁、天合光能等。而近期陆续发布与小米、比亚迪、建发股份等合作公告,体现公司持续加强跨境综合物流服务能力得到市场认可。

2)半年报公司首次拆分细分业务,毛利占比看,直客贡献主要毛利,而海运代订舱业务占总毛利仅4%。

跨境电商业务:公司增长重要第三极。

1)公司与LAZADA、SHOPEE等电商平台及独立站的签订物流合作协议,其中与LAZADA的合作打通了通向吉隆坡的国际货运专线,进一步提升公司运输效率与直客服务能力,使得公司可以更好满足新形势下跨境电商和直接客户拓展有关市场的高效物流运输需求。

2)加强内部协同,公司收购的华安润通加强了总部及各分子公司联动合作,为邮政包括提供更加稳定的运输服务。

我们强调公司逻辑:持续看好公司从传统货代向跨境物流综合服务商转型之路。

1)当前是转型升级窗口期:传统国际货代→国际跨境综合物流服务商。2022H1我国货物贸易进出口总值19.8万亿元,同比增9.4%,其中出口11.14万亿元,同比增13.2%;下游跨境干线运价回落,运力供给紧张态势有所缓解,有助于推动公司业务发展。

2)跨境电商物流是跨境电商红利受益者。

3)华贸物流并入中国物流集团,预期开启新篇章。

4)我们复盘海外经验,发现不断并购是走向国际跨境综合物流服务商的成功手段。

投资建议:

1)盈利预测:我们预计公司2022-24年归母净利润为9.9、12.6及15.4亿,对应EPS分别为0.75、0.96及1.18元,对应PE分别为15、12及10倍。

2)投资建议:国际头部可比公司德迅、DSV近五年PE中枢分别维持在20倍与30倍左右,考虑华贸物流正在向国际头部跨境物流发展过程中,当前收入规模以及净利率水平较头部公司尚有差距,但结合我国跨境物流市场的巨大空间和公司不断提升的服务能力,我们维持此前给予其2023年15倍PE的估值方式,而若公司转型逻辑在未来得到不断验证与进一步深化,预计市场会将其估值水平进一步上升至18倍PE,对应2023年目标市值区间15-18倍PE,对应2023年市值为189-226亿元,一年期目标价14.4-17.3元,预期较现价28%-54%空间。公司二季度受上海疫情影响较大,当前业绩底已过,未来有望实现快速发展。强调“推荐”评级。

风险提示: 经济大幅下滑、国际经济环境发生重大变化。

物流“客服”的蜕变:从“客户服务经理”走向“客户成功经理”

1173 阅读

全国首个海铁联运专用铁路场站投运

1070 阅读

仓储自营还是外包?

967 阅读刚刚,极智嘉上市!一图速览IPO亮点

1031 阅读普洛斯携手极兔,以领先基础设施服务助力“包邮区”加速西进

929 阅读智加科技向顺丰速运交付超百台智能辅助驾驶重卡

920 阅读极兔上半年包裹量139.9亿件,同比增长27%

917 阅读供应链计划系统的蜕变:“计划工具”到“决策大脑”的进化史

862 阅读顺丰、申通、韵达冲进前五!

884 阅读DHL快递完成亚太机队更新计划

845 阅读