_SBboUc3Xj2ah.jpg?x-oss-process=image/quality,Q_80/resize,w_450/watermark,t_80,g_se,x_10,y_10,image_aURxY29TdHhRb0RzLnBuZz94LW9zcy1wcm9jZXNzPWltYWdlL3Jlc2l6ZSxQXzIw)

附件:

业绩分红超预期,新船运能即将释放_罗戈网_V9Kc994lP1LT.pdf

中谷物流发布2022年半年报,2022H1实现营业收入72.28亿元,同比+28.98%;归母净利润15.42亿元,同比+40.04%;扣非净利润12.77亿元,同比+137.02%。其中2022Q2实现营业收入39.37亿元,同比+32.65%;归母净利润9.18亿元,同比+5.5%;扣非净利润7.78亿元,同比+132.24%。公司实施半年度利润分配,拟向全体股东每10股派发现金红利12元,合计17.03亿元。

内贸运价持续向好,效率提升下业务量超预期。2022上半年行业仍有内贸运力转向外贸,运力紧张下价格维持高位,上半年PDCI行业平均运价指数同比+27%。针对运力供给紧张,公司通过提高船舶负载率、压缩船舶在港停时等手段提升运营效率,上半年完成运输量579万标准箱,在运力同比下滑超过20%的情况下,业务量同比仅下降6.64%。二季度在淡季及疫情影响下,公司营业收入/归母净利润环比分别+19.6%/+47.1%,经营表现亮眼。

持续推进外贸探索,Q2汇兑收益增厚利润。上半年公司加大外贸自营投入,增设“南沙-厦门-胡志明-林查班-南沙”、“青岛-胡志明-林查班-青岛”等近洋航线。截至6月30日,公司投入近洋航线自营运力规模为17.02万吨,占总运力规模的7.38%。外租方面,根据克拉克森数据,公司省份系列船舶于4-5月更新租约,时间普遍延长至一年,租金整体调整至15万美元/天水平。此外在境外收入增加、汇率大幅波动下,2022Q2公司实现财务费用-0.32亿元,环比减少0.82亿元。

下半年新船陆续下水,公司即将进入产能提升期:公司18艘4600TEU集装箱船订单将于今年10月起以每月一艘的速度陆续投运,新船投运将带来公司运力显著提升,2023、2024年具有较高运力弹性。同时新船替代旧船、自有替代租船、新船船型更大,有望带来单箱成本显著下降。

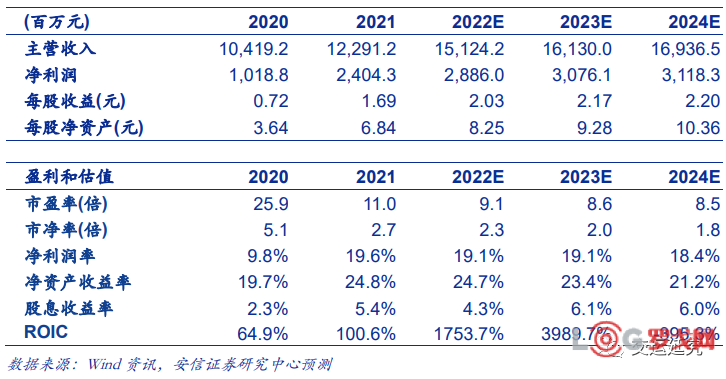

短期看,内外贸运价仍有较大价差,行业运力紧张持续,运价维持高位。中期看,新船即将下水,未来两年运力增长带来业绩空间。长期看,散改集+多式联运带来行业确定性空间,外贸探索提供新增长可能。公司大船干线直航+小船支线中转的模式逐步得到验证,经营效率优于同行,市占率有望持续提升。上调公司2022-2024年归母净利润预测至28.9/30.8/31.2亿元,对应现股价PE为9.1/8.6/8.5倍,维持“买入-A”评级。

风险提示:宏观经济波动致内贸需求下滑;行业转向外贸运力回流;内贸竞争格局恶化;外贸景气度下降;燃油成本大幅增加。

关税245%时代自救指南:华强北极限交付、比亚迪出海、京东2000亿支持出口转内销、云途加收报关费、燕文预收关税保证金……

1481 阅读

带你深度解析3种供应链库存控制策略:VOI、VMI、JMI,你都了解吗?

1194 阅读

京东物流酒水仓正式运营

1034 阅读送外卖和送快递,物流兄弟怎么选?

970 阅读顺丰控股等成立供应链管理公司,注册资本3000万元

905 阅读骨灰级物流人分享的库存品位分析

912 阅读快运网点蜕变:做云仓、盈利大增、冲刺亿元营收

904 阅读三大空运巨头宣布推出全球货运联合业务

812 阅读普洛斯中国发布2024年可持续发展报告:新经济引擎 高质量发展

834 阅读中国电商海外“破圈”,菜鸟海外仓“绿通”助力跨境商家突破第二增长曲线

739 阅读