[罗戈导读]第一,18年4Q业绩较好,但成本优化具有一定压力,单位交通成本下降4%,单位分拣成本持平。尽管旺季是导致成本压力的部分原因,但同比去年旺季下降幅度还是较少。

[罗戈导读]第一,18年4Q业绩较好,但成本优化具有一定压力,单位交通成本下降4%,单位分拣成本持平。尽管旺季是导致成本压力的部分原因,但同比去年旺季下降幅度还是较少。

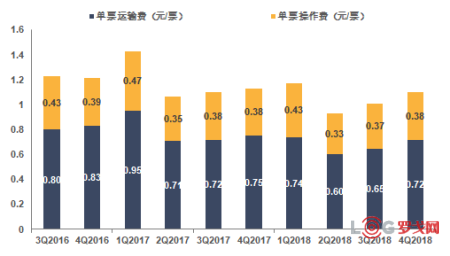

量:四季度单季业务量27.14亿件,同比增34.7%,全年业务量85.25亿件,同比37.1%,全年市占率16.8%。18四个季度,业务量的增速分别为36.1%、41.7%、36.5%与34.7%,四季度环比增速不及去年同期,可能存在对旺季期间业务量的控制。全年增速低于韵达与百世,增量仍然排名第一,韵达与之接近。

图1:2018全年上市快递公司增量与增速

数据来源:公司公告,天风证券研究所

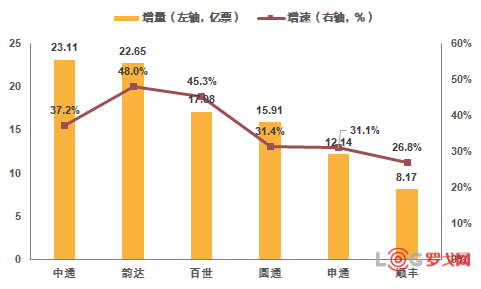

图2:3Q16-4Q18中通快递单价(元/票,包含物料销售收入和其他收入)

数据来源:公司公告,天风证券研究所

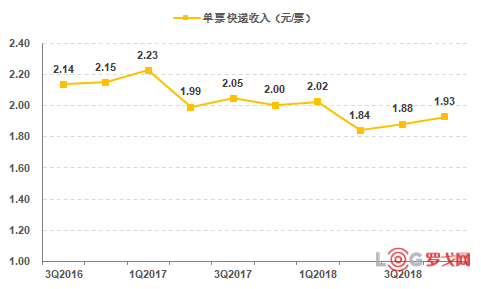

图3:4Q18快递公司单价对比(元/票,百世为剔除派费后的可比单价,不考虑顺丰)

数据来源:公司公告,天风证券研究所

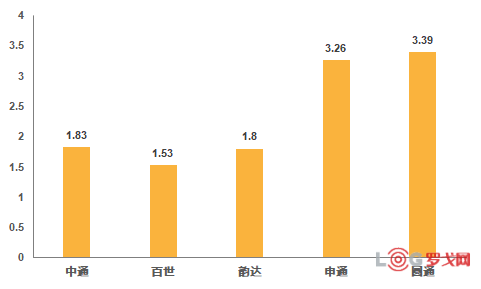

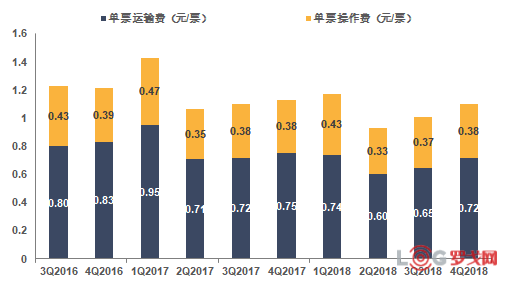

图4:3Q16-4Q18中通快递单票转运成本结构(元/票)

数据来源:公司公告,天风证券研究所

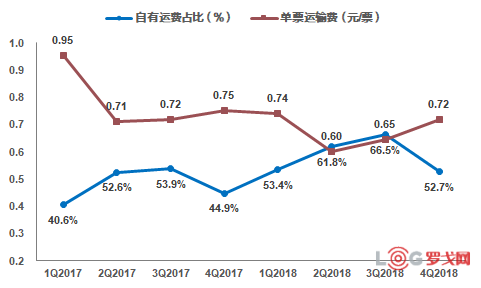

图5:中通单票运输成本(元/票)VS自有运费占比(%)

数据来源:公司公告,天风证券研究所

1、第一,18年4Q业绩较好,但成本优化具有一定压力,单位交通成本下降4%,单位分拣成本持平。尽管旺季是导致成本压力的部分原因,但同比去年旺季下降幅度还是较少。致使成本优化具有一定压力的其他因素还有哪些?2019年成本预计可以下降多少?是否可以给具体数据?如何操作降低成本?因为竞争对手成本较高,中通成本下降幅度有所减缓,成本领先优势缩小,如何看待这个问题?第二,18年4Q单票价格表现优异,这是否因为在旺季对加盟商的补贴减少?对2019年ASP有什么指引?我们注意到今年价格战开始得更早、更激烈,可以分享一下今年价格方面具体数据吗?

答:4Q整体运营成本减少幅度小于预期,有以下几个原因:

1)相比于去年同期,包裹重量增加3%。相比于竞争对手,我们没有控制运输较大、较重的包裹,特别是旺季。

2)旺季包裹数量增加,单位成本相对增加。当然,第三方运输服务价格也在逐年上涨,尤其在双十一和双十二期间。现在,对于长途运输,我们更依赖于自有车辆的运营。进一步解释下第三方成本,在旺季,我们的交通确实依赖于增加的第三方运力。在正常情况下,由于我们增加了自营业务,这些第三方运力使用率很低。因此,在旺季,第三方的议价能力较高,价格更贵。从这点来说,这对我我们整体的长途运输成本降低产生了一定影响,低于我们的预期。

3)正如我前面提到的,目前的路线规划仍然是在半自动化基础上进行的,包含了较大的判断成本。随着我们使用更多先进的技术驱动工具,以更高的可视性和更快的响应速度不断改进,线路规划将成为未来另一个生产利器。

4)在分拣中心成本方面,单位成本与去年同期相比保持在0.38元的稳定水平,没有增加也没有减少。正如之前提到的,劳动力成本上涨确实产生了一定影响,但我们在雇佣临时工方面发现了一些改善的机会。这不是一个独立的问题,当我们进一步将中转自动化设备整合优化,这些问题将会很好解决。

对于定价策略,中通19年车队要加速跑,包裹增速从高于行业10%调整到高于行业15%以上。在保障基本利润和服务质量前提下,调整车队,处理好存量和增量的关系。规模对快递企业非常重要,我们希望实现第二个目标,市场占比增长两个百分点。未来规模越来越集中,第一梯队会分化。行业竞争激励,但中通有信心,盈利水平行业领先。

2、第一,今年提高单量目标,往后看三年,市场份额目标是什么?第二,现金流非常好,资产配置投资计划是什么?是否有M&A计划?

答:行业处于中高速发展阶段,每年包裹增量都在加大,未来电子商务将继续深入,中通服务会延伸到农村、跨境等更多领域。相比行业增速,中通更看重如何维持扩大自身竞争优势。中通一向在平衡市场优势、利润和服务方面做的最好。在既定利润和服务质量前提下,业务量增速比行业高15个百分点。未来将加速获取市场份额,2022年市场份额占比目标25%。

公司目前有强大的现金流,2018年运营成本为42亿至44亿元,2018年资本支出总额约为40亿,其中分拣中心建设征地约24亿元,自主购车约7.75亿元,分拣中心设备安装购置约7亿元。我们预计将再增加一项支出,预计2019年支出金额增加到60亿至80亿元。其中10%-15%用于购买卡车,15%-20%用于自动化设备购置,其余用于土地收购和分拣中心建设。我们资本支出计划会随着整体市场的发展以及自身营运需求变化进行调整。未来资本开支计划会预先计划增加产能,应为未来发展需求。

正如我们之前谈到的,预期我们产业会有更长期的增长,增速大约20%。基于现有基础,我们相信投资和规模优势仍然是中通考虑的关键竞争因素。我们过去的记录证明,早期投资十分重要,特别在自由土地、自有设施方面,相比于租赁,具有巨大的优势。租赁更多依赖于我们的竞争对手。基础设施投资,加上我们的业务量增长,将成为中通未来重要的竞争优势。

作为一个正常企业活动,我们将继续寻找方法和机会增加市场渗透,支持我们正在进行的生态系统业务,这些业务正处于起步阶段。到目前为止,还没有明确的M&A计划。

3、第一个问题,今年市场存在变化,各家加大市占目标。阿里投资申通,接下来中通和阿里菜鸟合作关系如何?阿里投资快递公司,未来快递市场如何发展?第二个问题,市占率是主要目标,在价格有没有更多的指引?如何通过价格或者其他手段实现市占率目标?

答:对于快递行业非常看好,阿里不单单对于自身客户提升,也对整个行业成本效益的机会非常关注。中通关注自身能力增长,进一步与阿里菜鸟合作。阿里菜鸟有着非常强大的技术优势和能力,其数字化管理给予中通更多支持。菜鸟整个物流体系资源共享和协调对于中通来说,可以降低成本,过大规模,提高生产力。

我们认为阿里巴巴进一步收购并渗透到快递行业是积极的。因为如果我们展望未来,将会有巨大的业务量,这不仅仅来源于阿里巴巴,还有整个中国的线上购物以及新零售。这需要不断加强整个行业业务能力,提高运营效率。我们认为阿里巴巴和菜鸟将会发挥重要作用。中通作为行业的一部分,也将受益于阿里巴巴对于行业的进一步支持和投资。

2019年我们将重点推进五项举措以实现目标:1)提高和保持服务质量,提高客户满意度,提升品牌;2)提高投资最后一公里能力,重点提高盈利质量和盈利能力,为前线快递公司提供更大竞争优势;3)扩大业务范围和覆盖面,健全农村网络,拓展中通网络深度,与菜鸟合作,部署最后一公里服务;4)加大基建投资力度,适应市场高速增长需求;5)加大智能科技投入,推动精细化流程管理,提升成本竞争优势,提高业务管理能力,提高可视性和响应能力。

4、第一个问题,4Q大客户业务收入份额,1Q业务量增长率如何,1Q单票毛利趋势如何?第二个问题,直跑业务占比多少?第三个问题,菜鸟驿站发展迅速,菜鸟驿站对最后一公里影响?

答:大客户收入约为7.3亿元,占公司总收入13%,较去年同期增长81%。大客户业务量占总包裹量8.1%,比去年增加119%。

毛利率与上一季度持平,约为50%。来自大客户的收入占比约为11%。2018年占整体包裹量6.3%。KA客户通常为阿里支付这样的大型企业客户,其在全国范围内具有较高的议价能力和服务质量要求。KA销量在快速增长,中通成立了专门部门满足KA客户需求。未来KA客户盈利能力将保持稳定。

去年四季度,我们直运业务包裹数量约占总数量5%,直运业务占总航线6%,预计2019年直运包裹量不会有明显变化。展望未来,随着数量增加,直运业务快速增长,其总体上提供了更大的时效性以及成本优势。

菜鸟驿站是一个整体解决方案,降低整个行业配送成本。此外,菜鸟可以满足不同客户需求。越来越多消费者喜欢上门自提,驿站可以提供门对门服务。这两个关键点对于未来满足市场需求至关重要。菜鸟驿站联合联盟成员,中通是主要股东之一,一直充分参与并支持这一整体倡议。我们相信,在2019年,我们的活动水平将推动菜鸟快速发展。

深圳拟扩大试点物流、环卫功能型无人车运营,加速产业规模化进程(附编制说明等下载)

3035 阅读

嘉诚国际发布2024年年报:营收13.5亿元,归母净利润为2.05亿元

2935 阅读

即将年营收超3000亿元、迎来8.66万名新员工,这家物流巨头面临最大风险

2255 阅读顺丰“新一代枢纽”,新石器10亿元融资,九识智能1亿美元融资,无人配送是“炫技”还是趋势?

1382 阅读京东外卖已覆盖全国 39 城,部分城市上线一周订单暴涨 100 倍

1313 阅读全球关税政策带来供应链蝴蝶效应:从应对到战略优势

1334 阅读丰巢与菜鸟破壁合作 菜鸟寄件可选“到柜寄”默认顺丰承运

1278 阅读圆通22.68亿票,韵达20.13亿票,申通20.23亿票,顺丰13.3亿票,最新业务量出炉

1224 阅读仓储匠人:用“白板”点亮仓库管理之光

1144 阅读小象、朴朴等履单成本降至4.5元,惊呆物流专家!即时零售奇点临近

1094 阅读